MAPFRE Investimentos analisa atividades econômicas de agosto

Políticas monetárias das chamadas economias centrais devem permanecer em modo expansionista

Diante de sinais de baixo crescimento nas principais economias mundiais, motivado por diversos fatores em países como Estados Unidos, China e a região da Europa. No Brasil, prevaleceu o compasso de espera em relação à evolução dos indicadores de confiança e da definição do calendário de medidas relativas ao ajuste fiscal. A análise dos gestores da MAPFRE Investimentos traz mais detalhes sobre a movimentação econômica ocorrida no mês passado.

Cenário macroeconômico

As perspectivas de crescimento nas economias centrais seguiram marcadas pelo baixo dinamismo. Nos Estados Unidos, a economia deu sinais de que caminha com gradualismo, com crescimento dos salários relativamente fraco, reduzindo a pressão inflacionária no médio prazo. Esse resultado pode ser atribuído ao baixo crescimento da produtividade, que explica em boa parte a divergência entre o avanço robusto no emprego e a desaceleração na atividade. Isso significa que o Federal Reserve (Fed, o Banco Central dos Estados Unidos) deverá se manter cauteloso em relação à elevação da sua taxa básica de juros.

Europa

Medidas restritivas de comércio e imigração devem levar a menores ganhos de produtividade e no nível de ocupação em prazos mais longos na Europa, reduzindo o potencial de crescimento econômico da região. Além disso, o efeito negativo da incerteza sobre o consumo e o investimento deve causar desaceleração do produto interno bruto (PIB), em especial nos países afetados pelo Brexit. Diante disso, a expectativa dos analistas da MAPFRE Investimentos é de que o Banco Central Europeu (BCE) permaneça cauteloso e que a política monetária na região siga intacta em território expansionista.

China

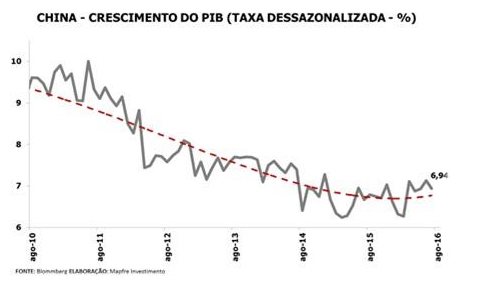

Medidas de restrição à saída de capitais resultaram em estabilidade do câmbio e do nível de reservas na China. Por outro lado, há desequilíbrios que impõem riscos a esse cenário de relativa calmaria. A proliferação de instrumentos de crédito alternativos eleva a probabilidade de inadimplência do sistema financeiro, em especial em instituições financeiras de médio porte. Isso representa risco adicional para o crescimento da economia chinesa. É importante ressaltar que este momento não aponta para um movimento de recuperação, de acordo com a ilustração a seguir. Nesse contexto, a MAPFRE Investimentos avalia que haverá um cenário de contínua desvalorização do yuan e de recorrentes intervenções do governo como forma de conter a desaceleração mais intensa da economia.

Em resumo, as políticas monetárias das economias centrais devem permanecer em modo expansionista. Isso explica porque ativos de países emergentes seguem sujeitos à valorização, mesmo que dissociados dos fundamentos econômicos. Esse contexto favorece movimentos de realização de lucros à medida em que as condições externas forem desfavoráveis ou à medida em que houver deterioração dos fundamentos econômicos.

No Brasil

Na economia brasileira, persistem incertezas sobre a política econômica, em especial sobre a concretização de reformas que revertam a tendência de endividamento público. O mês de agosto foi de volatilidade e volume reduzidos no mercado local, com os investidores em compasso de espera sobre desdobramentos do processo de impeachment no Senado Federal. O Ibovespa registrou modesta alta no período, de 1,15%. No ano, a valorização acumulada é de 33,60%. O fluxo de investimentos estrangeiros na bolsa brasileira foi negativo em R$ 2,2 bilhões, mas no ano ainda acumula superávit de R$ 15 bilhões.

Renda fixa

No mercado de renda fixa, a curva de juros não apresentou movimentos relevantes em agosto. “Aumentamos nossa exposição comprada na parte mais curta da curva, via opções, acreditando na manutenção da Selic até o fim do ano. Também aumentamos levemente a exposição na parte intermediária da curva, via contratos futuros. Na parte de inflação, iniciamos um posicionamento comprado em NTN-B curta, pois as projeções da gestora apontam para inflação mais pressionada no último trimestre do ano, em especial em novembro e dezembro”, diz Eliseo Viciana, vice-presidente da MAPFRE Investimentos. No book de renda fixa internacional, foi mantido o posicionamento no Treasury de 10 anos, via contratos futuros BM&F.

No mercado de câmbio, a MAPFRE aproveitou o atual patamar do dólar e o baixo nível das volatilidades das opções para montar duas posições compradas em dólar e vendidas em Real, via Call Spread de opções, sendo uma para outubro e a outra para novembro, ambas com ótima relação de risco retorno.

Com relação ao book de renda variável, a MAPFRE teve uma contribuição positiva de sua carteira. Os destaques foram o setor siderúrgico (17,2%) e financeiro (10,3%). Ao longo do mês, foi diminuída consideravelmente a exposição ao setor bancário, dado que o nível de preços estava próximo de nossos preços-alvos. A gestora também zerou algumas posições do setor de alimentos e bebidas e de rodovias, pelos mesmos motivos. No lugar, foi adicionada à carteira empresa de papel e celulose na carteira, ativos que nos parecem ter uma boa relação risco retorno.