Troféu JRS 2018 reconhece grandes nomes do mercado brasileiro de seguros

Profissionais, empresas e instituições foram agraciados na última sexta-feira (19)

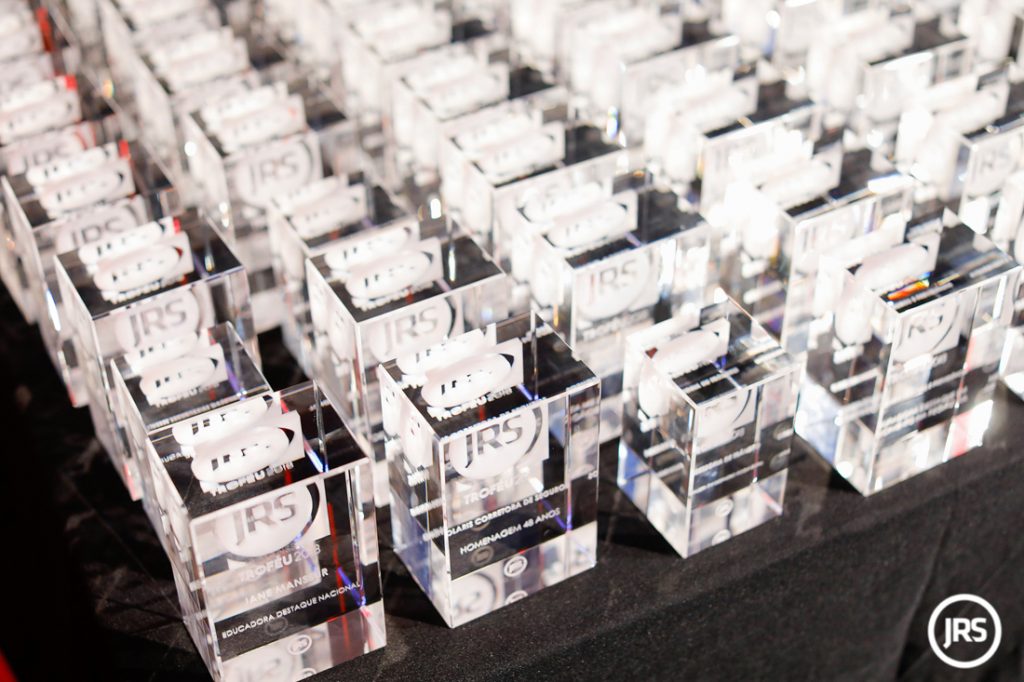

A noite da última sexta-feira, 19 de outubro, foi especial para os mais de 1 mil convidados da cerimônia anual de reconhecimentos aos profissionais, empresas e entidades do setor de seguros promovida pelo JRS. O Troféu JRS 2018 ainda promoveu duas categorias com votação online, o Troféu Seguros e Corretagem, realizado pelo terceiro ano consecutivo. As vencedoras na votação popular foram a tricampeã HDI Seguros (Seguradora) e a Wichmann e Bidon Corretora de Seguros (Corretora).

O evento contou com Seguro de Eventos da Berkley Brasil, que disponibilizou as coberturas RD Equipamentos e Responsabilidade Civil durante a festa. O Grupo MBM foi responsável por apólice de Seguros para Acidentes Pessoais. Já a Gente Seguradora, ofereceu atendimento em unidade móvel que ficou de prontidão até o momento final da festa.

Sob comando da equipe do JRS, a noite do seguro em Porto Alegre ainda sorteou diversos kits de espumantes da Cave di Pozza. Outro grande destaque foi a participação de um robô, oferecido pela Ramos Assessoria. As comemorações foram até as primeiras horas do sábado, marcando mais um momento de descontração, integração entre os atores do setor, networking e relacionamento.

Confira todas as imagens:

Confira a lista de reconhecimentos:

| HOMENAGEADOS | CATEGORIA |

| Jane Manssur | Educadora Destaque Nacional |

| Líderes Securitárias Gaúchas | Destaque em Liderança e União |

| Fabiana Mello | Gerente Destaque – Seguros Sura |

| Ana Maria Pinto | Destaque em Liderança RS |

| Josiana Lemes Schneider | Executiva Destaque RS |

| Livonius | Homenagem 130 anos |

| Antonio Delfim | Destaque Contribuição ao Mercado Nacional |

| Scor Brasil Resseguros | Destaque em Atendimento e Parceria |

| Eduardo Della Giustina | Executivo Destaque |

| Solaris Corretora de Seguros | Homenagem 48 anos |

| Loufilcel | Destaque em Atendimento na Região Sul |

| Zanatta Corretora de Seguros | Homenagem 25 anos |

| Neo Executiva | Destaque em Expansão Nacional |

| Autosul Express | Inovação em Reparação Automotiva Ágil |

| Ramos Assessoria em Seguros | Destaque Nacional Assessoria Empresarial |

| Eder Oliveira | Executivo Destaque RS |

| Fernando Menezes | Destaque em Ações Securitárias |

| Ikê Assistência | Destaque Nacional em Atendimento |

| DF Assessoria de Trânsito | Especialista em Despacho Documental |

| Tempo Assist | Melhor Empresa de Assistência |

| BL Car Automotive Repair | Destaque em Reparação Automotiva |

| IMUSA – Instituto Mundo Saudável | Destaque em Prevenção à Vida |

| BSF Gestão em Saúde | Destaque e Referência Nacional em Gestão de Planos e Seguros de Medicamentos |

| Life Brasil Franchising | Destaque em Franquias de Seguros |

| Guacir Bueno | Liderança Sindical |

| Mauricio Jardim | Executivo Destaque Canal Assessorias |

| Icatu Seguros | Seguradora Independente Líder em Vida e Previdência |

| César Saut | Executivo Destaque Nacional |

| Rio Grande Seguros e Previdência | Seguradora Destaque em Crescimento na Região Sul |

| União Seguradora | Homenagem 105 anos |

| João Carlos Lock | Executivo Destaque RS em Seguros Pessoais |

| MBM Seguro de Pessoas | Especialista em Acidentes Pessoais De Passageiros (APP) |

| Luiz Eduardo Dilli | Executivo Destaque Nacional |

| Capemisa Seguradora | Destaque Nacional em Seguros Pessoais |

| Previsul Seguradora | Seguradora Destaque Nacional |

| Andreia Araujo | Executiva Destaque Nacional |

| Edgar Neto | Executivo Destaque RS |

| Travelers Seguros | Liderança em Seguros Compreensivos |

| Rubens Oliboni | Executivo Destaque RS |

| SulAmérica Seguros | Seguradora Destaque Nacional |

| Gilson Bochernitsan | Executivo Destaque Nacional |

| Renato Comarin | Executivo Destaque RS |

| Alberto Muller | Troféu Especial Miguel Junqueira Pereira |

| Caixa Seguradora Odonto | Especialista em Seguro Odontológico |

| Sancor Seguros | Destaque em Expansão Nacional |

| Generali Seguros | Destaque Seguros Automotivos |

| Bradesco Seguros | Destaque em Liderança Nacional |

| Marco Antonio Gonçalves | Executivo Destaque Nacional |

| Anderson Mundim | Executivo Destaque Região Sul |

| Carlos Rodrigo da Silva | Executivo Destaque RS |

| Luis Gutiérrez | Segurador do Ano |

| Wischmann e Bidon Corretora de Seguros | Troféu Seguros e Corretagem – Corretora de Seguros Destaque 2018 |

| HDI Seguros | Troféu Seguros e Corretagem – Seguradora Destaque 2018 |