Jorge Nasser assume a presidência da FenaPrevi para o triênio 2019-2021

Nova gestão dará ênfase na modernização do setor

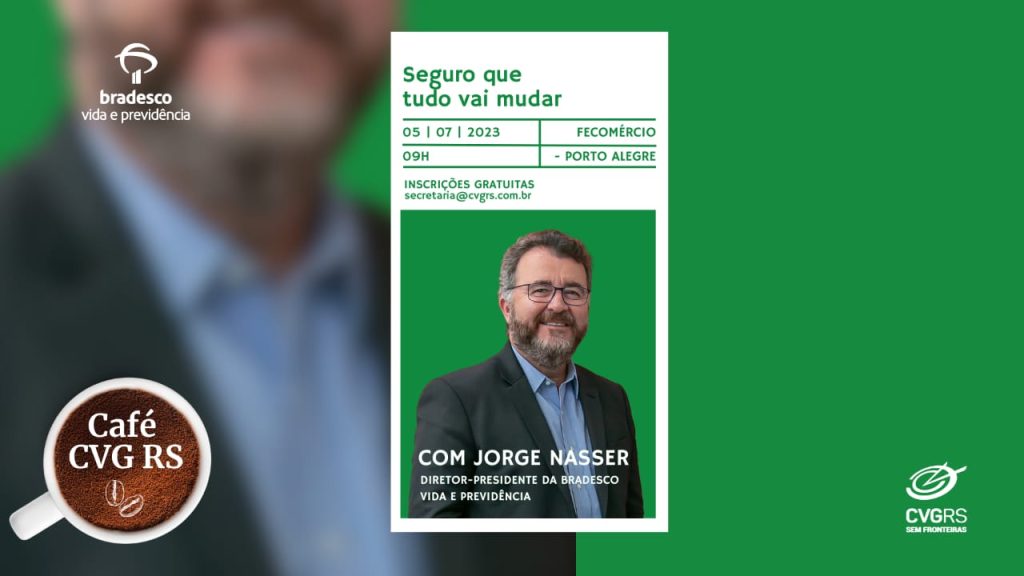

O executivo Jorge Pohlmann Nasser, atual presidente das Empresas Bradesco Vida e Previdência e Bradesco Capitalização, assumiu na última quinta-feira (7), a presidência da Federação Nacional de Previdência Privada e Vida (FenaPrevi), entidade que reúne 67 seguradoras e entidades abertas de previdência complementar no País. O executivo assume o mandato para o triênio 2019 – 2021.

O setor representado pela FenaPrevi administra R$ 836 bilhões em reservas de planos de previdência privada aberta e R$ 41,4 bilhões em prêmios de seguros para proteção contra riscos pessoais.

Jorge Nasser sucede o executivo Edson Franco, presidente da Zurich no Brasil, que passa a ocupar a primeira vice-presidência da entidade. Também passam a integrar o board da Federação, como vice-presidentes, os executivos Claudio César Sanches, da Itaú Previdência; Francisco Alves de Souza, da Comprev Vida e Previdência; Luciano Snel Correa, da Icatu Seguros; e Walter Malieni, da BrasilPrev.

Segundo Nasser, a nova gestão dará ênfase na modernização do setor. “Vamos continuar trabalhando para inovar o portfólio de produtos, potencializando atuais e novos canais de distribuição, antecipar tendências e garantir uma oferta que atenda às necessidades dos consumidores”, diz o executivo. “Neste momento em que o País entra em um novo ciclo de desenvolvimento, precisamos retomar uma agenda positiva para aperfeiçoamento do arcabouço regulatório e tributário do setor”, complementa.

Outra prioridade será apoiar as discussões em torno da reforma da previdência. A FenaPrevi, em conjunto com a Fipe, CNseg, Abrapp e ICSS, apresentou à nova equipe econômica do novo governo a proposta “Uma Nova Previdência para Novos Trabalhadores”. O projeto é coordenado pelo professor Sênior da FEA/USP, Hélio Zylberstajn, e traz um opções e sugestões que podem ser definitivas para a previdência brasileira, com substituição progressiva do antigo modelo por um novo, que tornará o sistema previdenciário financeiramente sustentável a longo prazo. É uma proposta socialmente justa, já que trata de uma Nova Previdência para todos. “Sabemos da necessidade de reformas que abram espaço para o crescimento econômico sustentável do Brasil. E neste cenário, esperamos contribuir para que o governo construa uma proposta firme e aderente a realidade atual brasileira. Não discutimos se é preciso reformar o sistema da Previdência Social, e sim, quando conseguiremos aprovar as reformas possíveis para virarmos a primeira página do livro de soluções para um futuro melhor para todos brasileiros”, afirma Nasser.

Produtos e Serviços

No âmbito de produtos, a Federação terá como objetivo finalizar os detalhes das novas famílias de planos PGBL e VGBL, que trarão maior flexibilidade para os participantes do sistema e podem começar a ser distribuídos já em 2019. “Com esta inovação, o participante poderia rever a modalidade de recebimento dos benefícios qualquer tempo, o que fará grande diferença neste momento em que as pessoas seguem ativas mesmo após a aposentadoria”, diz.

A FenaPrevi seguirá também com a agenda de regulamentação do Universal Life, o seguro de vida que mescla acumulação de recursos para o futuro e indenização para a família em caso de morte prematura do segurado. Em outra frente, a Federação também procura concluir o PrevSaúde, plano de previdência complementar específico, cuja finalidade é acumular recursos para custeios com saúde suplementar na fase de aposentadoria. “Os gastos com a saúde são as principais preocupações dos brasileiros na fase de aposentadoria. O PrevSaúde tem o objetivo justamente de oferecer recursos para estes gastos”, diz Nasser.

A FenaPrevi também colocará em andamento a regulação para potencializar os canais de distribuição de produtos de previdência e de seguros de pessoas. “Vivemos num ambiente cada vez mais digital e temos que criar mecanismos para aprimorar a distribuição de seguros nas plataformas online, diminuindo a burocracia e simplificando as etapas de contratação”, afirma.