Previdência: alívio das contas públicas e a garantia de um futuro tranquilo

Confira a edição 222 da Revista JRS

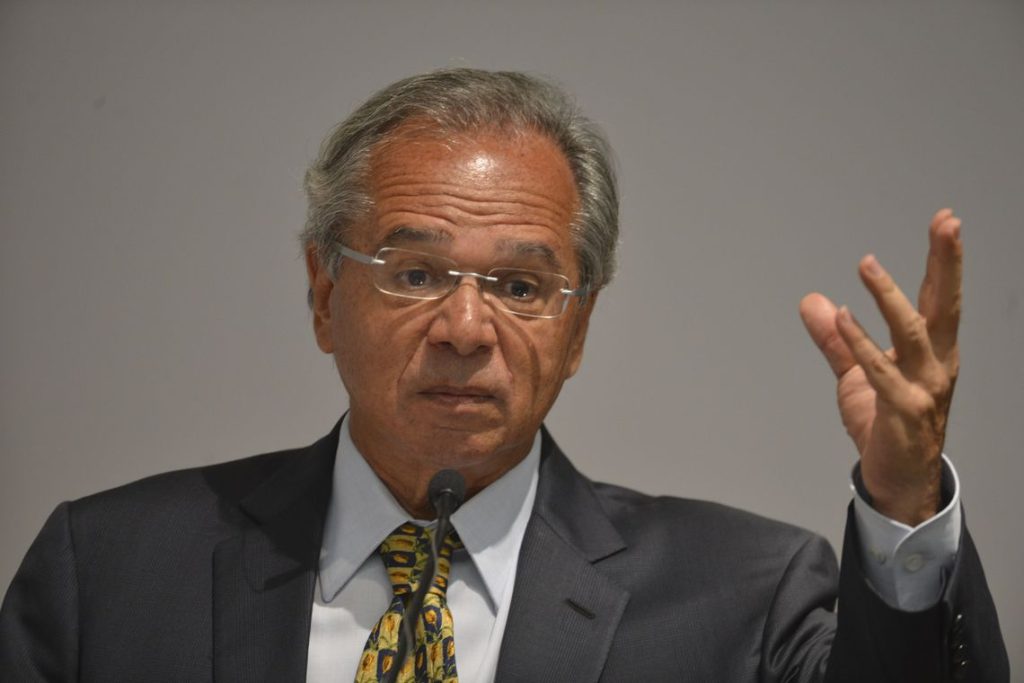

Considerada como a “prova de fogo” para o governo do presidente Jair Bolsonaro, a Reforma da Previdência finalmente foi apresentada e será apreciada de acordo com o processo regimental do Congresso Nacional. A proposta tem o objetivo de reequilibrar as contas públicas, manter a saúde do regime previdenciário e diminuir as distorções existentes na aposentadoria de distintas categorias. Especialistas afirmam que a série de medidas pode promover impactos em todo o ciclo econômico e finalmente acelerar a retomada da economia brasileira, que enfrentou uma dura recessão nos últimos anos.

Veja também: Os principais pontos da Previdência de Bolsonaro.

A edição 222 da Revista JRS ainda traz os principais destaques do noticiário econômico e securitário em nível regional e nacional.

Tenha uma excelente leitura!