Matriz energética brasileira, cyber risk e desafios do seguro de transporte marcaram último dia do 8º Encontro do Resseguro

Mais de 700 executivos nacionais e internacionais marcaram presença em momentos produtivos para o mercado

O crescimento da participação das energias renováveis na matriz energética brasileira exige que seguradoras e resseguradoras se preparem para ofertar produtos adequados a esse mercado promissor. Atento a essa frente de atuação, o setor precisa que sejam superados entraves legislativos, regulatórios e, sobretudo, ambientais. A análise foi feita nesta terça-feira (09/04) pelo diretor do Instituto de Desenvolvimento Estratégico do Setor Energético (Ilumina), Roberto D’Araújo, durante a plenária “Matriz energética brasileira – mudanças e investimentos”, que abriu o último dia do 8º Encontro de Resseguro do Rio de Janeiro. Coordenada por Leonardo Semenovitch, ex-diretor presidente da Travelers Seguros, a plenária teve como debatedores o CEO South America da Allianz Global Corporate & Specialty, Angelo Colombo, e o sócio-diretor da RegE Barros Correia Advisers, Tiago de Barros Correia.

Tiago Correia enfatizou que o setor energético trabalha com alto risco, muitas vezes não precificado. Nas energias alternativas o risco é a oscilação da capacidade de produção, que varia de acordo com a disponibilidade de ventos e luz solar. Segundo Correia, as mudanças climáticas acrescentam um risco considerável a esse setor. Araújo disse que o Brasil tem uma base renovável expressiva e mundialmente respeitável, mas ainda promove uma das maiores emissões de gases no planeta. “As secas são mais secas; a chuvarada cada vez mais forte. As consequências são abruptas e irreversíveis. Vamos precisar reduzir bastante as emissões de gás carbônico para começar a pensar em desenvolvimento sustentável”.

Coordenada pelo CEO da Chubb e presidente da Federação Nacional de Seguros Gerais (FenSeg), Antonio Trindade, o segundo tema do dia foi “Como o resseguro pode ajudar a resolver a lacuna de proteção”, com palestra do CEO Reinsurance da Swiss Re, Moses Ojeisekhoba, tendo como debatedores o CEO da Terra Brasis, Rodrigo Botti, e o professor de economia e decano do centro de Ciências Sociais da PUC-Rio, Luiz Roberto Cunha.

Moses trouxe as principais tendências globais e os riscos envolvidos, como as tendências geopolíticas, a exemplo do nacionalismo e do protecionismo, o rápido envelhecimento da população em todo o mundo, a Inteligência Artificial, suas ramificações e as questões éticas envolvidas, entre outras.

O executivo também abordou a dimensão da lacuna de proteção – a diferença entre as perdas econômicas totais e as perdas seguradas. Segundo ele, em 2018, apenas um quarto dos US$ 337 bilhões de perdas econômicas estava assegurado. “A lacuna de proteção existe em todo o mundo. Portanto, temos que encontrar maneiras de reduzir essa brecha. Temos muitas oportunidades e desafios em muitas áreas, chegando a um potencial de US$ 800 bilhões de prêmio, dos quais US$ 100 bilhões estão na América Latina”, destacou ele, chamando atenção para o potencial do Brasil: “A agricultura é muito importante e tem um potencial de US$ 200 bilhões, mas menos de 10% das áreas aráveis e cultiváveis são seguradas”.

Contextualizando sua apresentação com a situação caótica que o Rio de Janeiro enfrenta desde a segunda-feira (08/04), Cunha fez uma análise crítica do cenário brasileiro, comparando a relação entre os gastos públicos e os investimentos do Brasil em relação a seus pares, como Rússia, China e México. “O Brasil é o que mais gasta e o que menos entrega”.

Depois de uma análise comparativa das áreas que têm maior presença no setor de resseguros no Brasil e nos Estados Unidos, Botti elencou setores onde há grandes oportunidades para o setor de resseguros no Brasil: seguro agrícola, RC ambiental, seguro de vida, resseguros para saúde e fundos de pensão e microsseguros. “Olha que lista incrível. Olha quanta coisa nós temos para fazer. Uma lista dessas você não vê em outros setores da economia. Estar envolvido no setor de seguro e resseguro no Brasil de hoje é estar envolvido com a parte mais interessante de finanças do mundo”, afirmou, finalizando a apresentação com o tema Insurance-Linked Securities (ILS) – grupo que inclui os chamados cat bonds e que permitem que subscritores transfiram riscos tomados de seus clientes aos mercados de capitais em troca de um retorno sobre o investimento feito. De acordo com Botti, um grupo de trabalho atua na proposta que já está no Ministério da Economia. “Já estivemos em contato com o governo atual e soubemos que ele também é favorável”, concluiu.

Antonio Trindade falou sobre o que é preciso fazer para aumentar a cultura de seguros. “A falta de renda é um fator limitador, ou seja, as pessoas precisam de renda suficiente para poder consumir nesse mercado. Outro ponto é a questão regulatória. No Brasil, é complicado aprovar produtos, o que acaba restringindo seguradoras na oferta de produtos para nichos”.

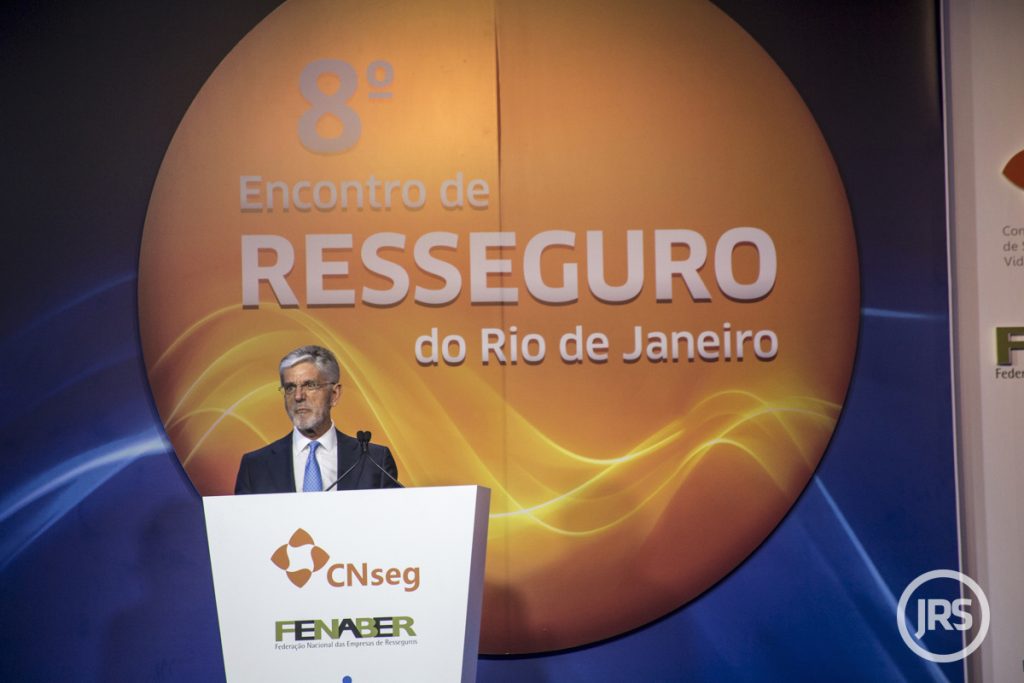

Em sua participação no evento, o presidente da CNseg, Marcio Coriolano, afirmou que o setor segurador está preparado para mais um novo ciclo de desenvolvimento do País, já tendo sido colocado à prova, nos últimos anos, sem arranhões, sua solvência e governança, e ultrapassado a barreira do R$ 1,3 trilhão em provisões e garantias. Coriolano contou que o Encontro de Resseguro – o maior evento anual do setor na América do Sul – é um evento já consagrado: “Começou em 2011 com 230 participantes e chega a 2019 com mais de 700 inscritos”, comemora.

No período da tarde foram realizados cinco painéis técnicos. “Perspectivas Regulatórias” foi o tema debatido pelo sócio fundador do Santos Bevilaqua Advogados, João Marcelo dos Santos, e o professor de Direito Administrativo da UERJ, Advogado e Procurador do Estado do RJ, José Vicente Mendonça, com coordenação da especialista sênior em regulação de seguros da CNseg, Luciana Dall’agnol. Paralelamente, o VP Claims Large and Complex da Chubb Seguros, Rodrigo Bertuccelli, o sócio da Matos Filho Advogados, Cassio Gama Amaral, com coordenação do sócio da Tavares Advogados, André Tavares, debateram os “Temas relevantes em sinistros”.

O tema “Resultados recentes e perspectivas no rating do mercado brasileiro e internacional” também fez parte da programação, sob o olhar do analista sênior da A.M. Best, Guilherme Simões, com a participação do diretor-presidente BTG Pactual Resseguradora, Thiago Moura, e com coordenação do Head of Personal Lines & Bancassurance da Zurich Minas Brasil, Peter Rebrin. Ao mesmo tempo, o diretor-geral da Internacional Risk Veritas, Alfredo Chaia, a advogada Associada do CGVF Advogados, Paula Rodrigues, e o Head of Marine da AXA XL, Paulo Robson Alves, abordaram “Os desafios atuais do seguro de transporte”.

A programação do dia foi fechada com o painel técnico “Cyber Risk e a Lei de Proteção de Dados”, em mesa coordenada pela superintendente jurídica da CNseg, Glauce Carvalhal, tendo como palestrantes a sócia da área de seguros e resseguros do Demarest, Marcia Cicarelli, e o CEO da CECyber, Daniel Haddad, e participação de head of distribution – commercial and consumer Lines da Argo Seguros, Gustavo Galrão, e do gerente de linhas financeiras da AIG, Flávio Sá.

Atualmente, 142 resseguradoras estão autorizadas a operar no Brasil – 16 locais (sediadas no país), 40 admitidas (sediadas no exterior, com escritório de representação no Brasil) e 86 eventuais (estrangeiras sediadas no exterior, sem escritório de representação no Brasil), que aceitam riscos de um mercado segurador robusto, cuja projeção de prêmios em 2018, com seguros e planos de saúde suplementar, é da ordem de R$ 445 bilhões.