‘Vida é o ramo que mais irá crescer pelos próximos 20 anos’, traça Nilton Molina

Presidente do Instituto de Longevidade Mongeral Aegon também destacou importância de uma reforma estrutural no sistema previdenciário brasileiro

Nilton Molina, um dos maiores especialistas em seguros de Vida e Previdência no Brasil, participou de almoço promovido pelo Clube Vida em Grupo de São Paulo (CVG-SP), na última quinta-feira (11), na capital paulista. Tudo aconteceu no Terraço Itália, onde os participantes desfrutaram de uma das mais belas vistas da cidade de São Paulo.

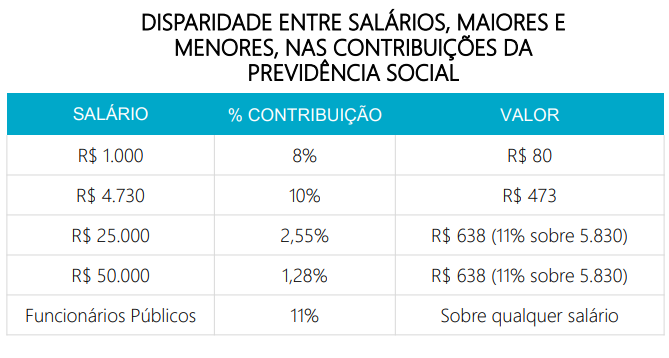

Durante o encontro, Molina fundamentou a estruturação dos setores público e privado de previdência Outro ponto de destaque pelo especialista é a transformação da estimativa de vida do brasileiro, além de questões sobre longevidade. Outra abordagem de Nilton Molina foi sobre a tipificação de riscos ao longo da vida. O especialista elenca a vasta população brasileira como um grande ativo para o País. “O PIB per capta mensal do brasileiro é R$ 2.809 (a divisão da população pelo PIB), isso mede a riqueza das pessoas. O salário médio do brasileiro, tem a ver na veia, com a previdência, é a fortuna de R$ 2.270. Olhando para baixo da pirâmide social, quando se fala em previdência, falamos desse valor médio. A média mensal de empregados qualificados é R$ 4.750 reais, já na indústria, o valor médio é de R$ 2.600, entre os pouco qualificados o valor é de R$ 1.440. Isso justifica a necessidade da reforma, não faz sentido que brasileiros tenham R$ 30 ou R$ 50 mil reais de aposentadoria do Estado. Essa disparidade entre salários maiores e menores é Robin Hood ao contrário”, justifica.

Nilton Molina ainda lembrou que o Brasil já atravessou diversas reformas previdenciárias ao longo dos últimos governos. “Outro ponto importante é a relação do percentual do PIB gasto com o pagamento dos 35 milhões de beneficiários, que recebem uma média de R$ 1.371,43. A receita do Regime Geral de Previdência Social é de R$ 390 bilhões, com despesas de R$ 576 bilhões, o que gera um déficit de R$ 186 milhões. Isso representa um custo de 8,21% sobre o PIB. Já os Regimes Próprios de Previdência Social (RPPS) custaram 1,75% ao PIB (engloba 1.053.972 beneficiários, com média de R$ 9.725,00 mensais). São os aposentados, pensionistas e funcionários da esfera federal, com uma receita de R$ 37 bilhões, despesa de R$ 123 bilhões e um déficit de R$ 86 milhões. O dramático não é nem a média. São as discrepâncias geradas pela política”, classifica.

“A desinformação chegou ao ponto que os aposentados são contra a reforma que irá garantir o pagamento dos benefícios. É preciso demonstrar a necessidade de fazê-la”, apresenta Nilton Molina.

Os gastos de quase 12% do PIB com previdência são um dos mais altos entre os países considerados jovens. “A atual reforma proposta pelo governo prevê aumento das idades de aposentadoria: 65 anos para homens e 62 anos para mulheres. Outra base de sustentação do projeto é o aumento para 20 anos de contribuição para alcançar diretos, além da volta do fator previdenciário para cálculo dos benefícios. As medidas visam uma diminuição do déficit em curto prazo, para futura estabilização. Em 10 anos, o projeto estabiliza o custo dos sistemas em 10% sobre PIB. Esse valor é muito alto para um país ainda considerado jovem”, analisa.

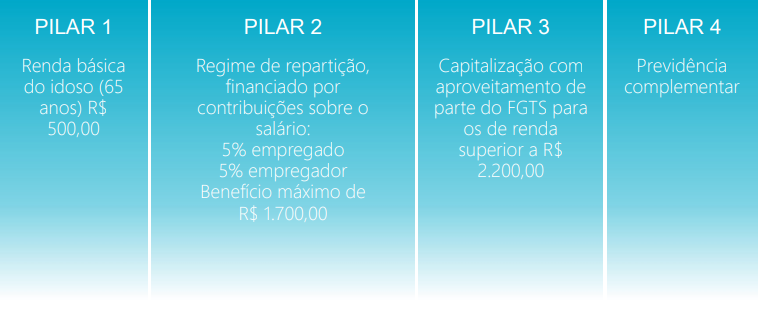

Molina ainda lembra que existem dois tipos de reforma. A paramétrica, que está no Congresso Nacional, e a estruturante, que cria um novo sistema – o que seria ideal, na visão do especialista. “A atual proposta mantém privilégios entre trabalhadores privados e públicos e também não tem uma visão clara das questões sociais dos mais pobres”, reitera. “Uma reforma estruturante cria um novo sistema para os novos trabalhadores”, disse Molina ao apresentar um modelo alternativo, desenvolvido pela Fundação Instituto de Pesquisas Econômicas (FIPE) e baseada em quatro pilares: “renda básica, regime de repartição entre empregado e empregador, capitalização (opcional) com aproveitamento de parte do FGTS e ainda na previdência complementar”, classificou.

“Existe um artigo na atual PEC que enseja a discussão a cerca do regime de capitalização, mas isso em momento futuro”, conta o especialista que também faz parte da diretoria da Confederação Nacional das Seguradoras (CNseg). Na visão de Nilton Molina teria sido melhor começar pela reforma que impacta os jovens, os novos trabalhadores, ou seja, a reforma estruturante. “O caixa do Estado Brasileiro não permitiu que assim fosse”, lamenta.

“Um programa como o proposto pela FIPE visa diminuir o custo sobre folha dos 32% atuais para 10%, criando condições do aumento dos empregos formais. Outro ponto é que esse projeto quer tratar todos os brasileiros de forma igual perante os sistemas previdenciários mantidos pelo Estado, sem privilégios. Com isso, o custo do sistema em regime será de mais ou menos 4% sobre o PIB, em comparação aos atuais 12%”, projeta Nilton Molina. Na visão do segurador, a discussão sobre a reforma promove a cultura previdenciária e evidencia a inviabilidade da manutenção de privilégios financiados pela sociedade, além de provocar o aumento da poupança individual. “Outro ponto relevante é que ela diminui os custos das empresas sobre folha e, principalmente, estimula os brasileiros com renda superior à média (R$ 2.270,00) a entenderem que dependerão das próprias poupanças para a manutenção da segurança previdenciária de si mesmo e de suas famílias”, prossegue.

Um bom exemplo, citado pelo especialista, trata-se do regime complementar de previdência do Estado de São Paulo, a SP-PrevCom, que conta com gestão da Mongeral Aegon. “O Brasil errou tanto em Previdência que a aplicação de ambas as reformas demoraria 50 anos para que se atinja esse valor de 4% do PIB (tal qual é em países como Chile e Coreia do Sul, por exemplo)”, evidenciou.

Molina abordou mais os impactos e efeitos externos que estão centrados sob a reforma da previdência. “Isso também diz respeito ao Seguro de Vida. Se tem algo que vai crescer no Brasil é esse segmento”, contou a reportagem de JRS.

Na visão de Nilton Molina a não realização da reforma da Previdência significa a volta da inflação. “Isso significaria um desastre absoluto para estados e municípios. O Seguro de Vida só cresce se a renda cresce, a renda só cresce se a economia cresce, para a economia crescer é preciso fazer o ajuste fiscal e atrair novamente a confiança dos investidores”, enfatizou ao público seleto, que reuniu líderes de entidades do mercado segurador de todo o Brasil, bem como das entidades de classe do Estado de São Paulo.