Relatório da Allianz analisa ativos e passivos de 50 países, incluindo o Brasil

Brasil: ativos financeiros crescem, não seguindo tendência global

Na última quarta-feira (18), a Allianz lançou a décima edição do “Relatório de Riqueza Global do Grupo Allianz”, que apresenta a situação dos ativos e dívidas das famílias em mais de 50 países. Uma novidade triste: em 2018, os ativos financeiros nos países industrializados e em países emergentes caíram simultaneamente pela primeira vez; mesmo em 2008, no auge da crise financeira, isso não aconteceu. Em todo o mundo, os poupadores estavam de mãos atadas: por um lado, a crescente batalha comercial entre os EUA e a China, a interminável “saga do Brexit” e as crescentes tensões geopolíticas. No outro, o aperto das condições monetárias e a (anunciada) normatização da política monetária. As bolsas reagiram de acordo: os preços das ações globais caíram cerca de 12% em 2018, o que teve um impacto direto no crescimento de ativos. Os ativos financeiros brutos globais das famílias [1] caíram 0,1% e permaneceram mais ou menos estáveis em 172,5 trilhões de euros. “A crescente incerteza tem seu preço”, disse Michael Heise, economista-chefe do Grupo Allianz. “O desmantelamento da ordem econômica global baseada em regras é venenoso para a acumulação de riqueza. Os números para o crescimento de ativos também tornam evidentes que negócios não são um jogo de zero a zero: ou todos estão do lado vencedor (como no passado) ou do lado perdedor (como aconteceu no ano passado). O protecionismo agressivo não tem vencedores.”.

Convergência entre os países mais pobres e ricos para

Em 2018, os ativos financeiros brutos nos mercados emergentes não apenas diminuíram pela primeira vez, mas o declínio de -0,4% foi mais evidente do que nos países industrializados (-0,1%). O fraco desenvolvimento na China, onde os ativos caíram 3,4%, teve um papel fundamental. No entanto, outros importantes mercados emergentes, como o México e a África do Sul, também tiveram que absorver perdas significativas em 2018.

Essa é uma inversão de tendência notável. Nas últimas duas décadas, o crescimento de ativos financeiros nas regiões mais pobres foi, em média, 11,2 pontos percentuais mais alto do que nas mais ricas, mesmo se o ano de 2018 for incluso. Parece que as disputas comerciais estabeleceram um ponto de parada repentino para o processo de recuperação dos países mais pobres. Os países industrializados, no entanto, também não se beneficiaram. O Japão (-1,2%), a Europa Ocidental (-0,2%) e a América do Norte (-0,3%) também tiveram de lidar com o crescimento negativo dos ativos.

Europa Oriental: o novo campeão de crescimento

Os ativos financeiros brutos das famílias latino-americanas aumentaram 7,1% em 2018. As outras duas regiões emergentes tiveram um desempenho diferente: enquanto a Ásia, exceto o Japão, registrou um declínio de 0,9%, a Europa Oriental avançou com um aumento de 8%, tornando-a a região que mais cresce em 2018. Esse aumento, no entanto, não foi menor devido ao rápido crescimento da inflação na Turquia.

Ao analisar as estratégias de investimentos, o surpreendente comportamento de poupar na América Latina se torna evidente: com menos de 20%, a parcela de depósitos bancários é muito baixa. Todas as outras regiões, com exceção da América do Norte, mostram uma tendência muito maior à liquidez; na Europa Ocidental, por exemplo, a participação é de cerca de 30%, na Ásia, exceto no Japão, em torno de 46% e na Europa Oriental bem acima de 50%. Por outro lado, a participação dos valores mobiliários, ações nominais e outros capitais próprios, e a participação dos seguros e pensões são notavelmente elevados, com 47% e 28%, respectivamente. Esse último é muito menor na Europa Oriental (11%) e na Ásia (16%), exceto no Japão.

“A América Latina está à frente da curva”, disse Michaela Grimm, coautora do relatório. “Em comparação com seus pares na Europa Oriental e na Ásia, os sistemas de aposentadoria com capital próprio são muito mais avançados, mas o envelhecimento demográfico não poupará a América Latina; são necessários mais esforços. A digitalização deve ser vista como uma alavanca para oferecer soluções atraentes nesse campo. A América Latina precisa se preparar para o imenso tsunami demográfico.”

Crescimento do passivo se estabiliza em alto nível

O passivo doméstico mundial aumentou 5,7% em 2018, um pouco abaixo do nível do ano anterior de 6%, mas também bem acima da taxa média de crescimento anual a longo prazo de 3,6%. O índice de endividamento global (passivo como porcentagem do PIB), no entanto, permaneceu estável em 65,1% graças ao crescimento econômico ainda robusto. A maioria das regiões teve um desenvolvimento semelhante nesse respeito. Na América Latina, o índice de endividamento não mudou muito nos últimos quatro anos e permaneceu em modestos 29%. Isso contrasta fortemente com a Ásia (excluindo Japão), onde aumentou mais de 20 pontos percentuais na última década.

“A dinâmica da dívida na Ásia, e particularmente na China, é preocupante”, comentou Patricia Pelayo Romero, coautora do relatório. “As famílias chinesas já estão tão endividadas quanto as alemãs ou italianas, por exemplo. A última vez que testemunhamos um aumento tão rápido do endividamento privado foi nos EUA, Espanha e Irlanda pouco antes da crise financeira. Comparado à maioria dos países industrializados, os níveis de dívida na China ainda são significantemente mais baixos. As agências regulatórias, no entanto, não devem mais aguardar e ficar apenas assistindo. O crescimento impulsionado pela dívida não é sustentável e nem mesmo a China está imune a uma crise da dívida.”.

Devido ao forte crescimento do passivo, os ativos financeiros líquidos, ou seja, a diferença entre ativos financeiros brutos e dívida, caíram 1,9% em todo o mundo para 129,8 trilhões de euros no final de 2018. Os países emergentes, em particular, sofreram um declínio drástico: os ativos financeiros líquidos encolheram 5,7% (países industrializados: -1,1%); A América Latina, por outro lado, registrou um aumento de 6,2%.

Brasil: ativos financeiros crescem e não seguem tendência global

Os ativos financeiros brutos das famílias brasileiras aumentaram 10,6% em 2018. Por mais robusto que esse crescimento seja, se comparado à tendência global, foi um dos aumentos mais fracos desde a crise financeira. Esse desempenho modesto deveu-se principalmente ao menor crescimento em seguros e pensões, bem como em valores mobiliários. O primeiro caiu para 6,9%, registrando o aumento mais fraco em mais de duas décadas; o último, responsável por mais da metade de todos os ativos financeiros, aumentou “apenas” 14%, o aumento mais fraco em cinco anos. Os depósitos bancários, por outro lado, cresceram 9,4%, o aumento mais rápido desde 2014. A recuperação econômica foi mais visível no crescimento de passivos, que acelerou para 8,6%, a taxa mais rápida em três anos. Como resultado, o índice de endividamento das famílias atingiu 39,8% no final de 2018, bem acima da média regional de 29,6%

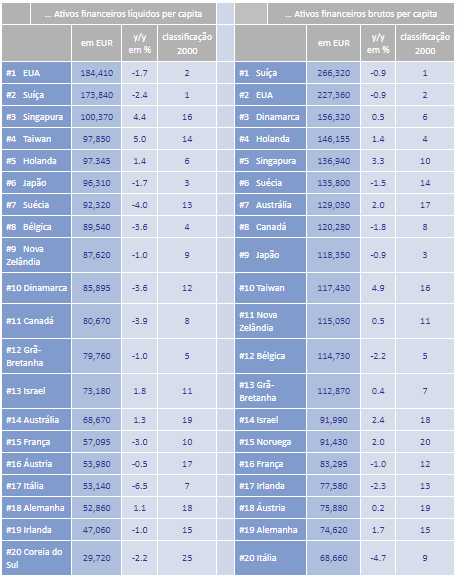

Os ativos financeiros líquidos no Brasil aumentaram 11,6% em 2018. Com ativos financeiros líquidos per capita de 6.320 euros, o Brasil subiu dois degraus para o 39º lugar no ranking dos países mais ricos (ativos financeiros per capita, veja tabela com os 20 principais). No topo, os EUA substituíram a Suíça novamente, principalmente graças ao dólar forte. Considerando uma visão de longo prazo e observando como a lista mudou desde a virada do século, torna-se evidente a ascensão (modesta) de muitos países da América Latina: os “vencedores” incluem o Brasil (+3 lugares), mas também o Chile (+3 lugares) e a Colômbia (+1 lugar).

Apenas um solavanco na estrada?

Pela primeira vez em mais de uma década, a classe média global não cresceu: no final de 2018, aproximadamente 1.040 milhão de pessoas (entre elas 40 milhões de brasileiros) pertenciam à classe média global – que é mais ou menos o mesmo número de pessoas que o ano anterior. No contexto de redução de ativos na China, isso não é uma grande surpresa, afinal, até agora o surgimento da nova classe média global era principalmente um assunto chinês: quase metade de seus membros fala chinês, bem como 25% da classe alta. “Ainda existem muitas oportunidades para a prosperidade global”, disse Arne Holzhausen, co-autor do relatório. “Se outros países densamente povoados, como Brasil, Rússia, Indonésia e, em particular, Índia, tivessem um nível e uma distribuição de riqueza comparável à China, a classe média global seria impulsionada por cerca de 350 milhões de pessoas e a classe alta global por cerca de 200 milhões de pessoas. Com isso, a distribuição global da riqueza seria um pouco mais igual: no final de 2018, os 10% mais ricos em todo o mundo possuíam aproximadamente 82% do total de ativos financeiros líquidos. Questionar a globalização e o livre comércio agora priva milhões de pessoas em todo o mundo de oportunidades de progresso.”

Os 20 melhores em 2018 por…