Um gigante adormecido desperta: integração direta no mercado global de seguros de vida

Confira artigo de Robin Wagner, Vice-Presidente da vertical International de Seguros da TransUnion

Em todo o mundo, o setor de seguros de vida tem demorado a evoluir, colocando-o em desacordo com o setor bancário, o seguro de curto prazo e o setor de varejo. Para avançar e crescer na era digital, o segmento de “vida” deve reinventar a forma como interage com os consumidores. Um processo de aplicação e cotação mais simplificado, que requeira menos intervenções, pode mudar o tempo de resposta de dias para horas – potencialmente minutos, criando uma jornada interessante para que as empresas diferenciem seus serviços e criem fortes vantagens competitivas.

Com aproximadamente US$ 3 trilhões em receita bruta anual, o setor de seguros global oferece uma variedade de políticas e combinações de produtos, vendidas por meio de extensos canais de distribuição: cerca de 52% dos seguros de vida globais são vendidos via bancos, enquanto corretores, consultores financeiros e uma pequena parcela dos vendedores diretos vendem o restante.

O crescimento da indústria é morno, menos de 1% globalmente. Enquanto o tamanho da indústria limita seu ritmo de expansão, o crescimento também é retardado pelos sistemas obsoletos e pelo tempo de resposta demorado, o que deixa esse mercado atrás de FinTechs, serviços bancários, financeiros e de seguros em geral.

Infraestruturas herdadas e uma experiência do cliente ultrapassada

Nos EUA, o tempo médio de resposta entre a solicitação e o recebimento de uma apólice de vida é de aproximadamente 27 dias. Outros países não são muito melhores, com tempos de resposta de 3 a 5 semanas, dependendo do nível de subscrição necessário. O processo de integração simplesmente não corresponde às necessidades dos consumidores modernos e é repleto de incertezas e ansiedade – mesmo preenchendo um formulário, você não tem ideia se vai receber a apólice ou não.

Os formulários de inscrição estão repletos de perguntas onerosas e, em muitos casos, o requerente também exige exames médicos. Em uma era de análises preditivas poderosas e tecnologias inteligentes, a indústria de seguros de vida ainda depende de tabelas atuariais para determinar o risco, bem como de outros pontos de dados tradicionais, incluindo a localização geográfica e o estado civil do requerente. Após isso vem uma análise médica.

E o processo não termina no registro do formulário. Até hoje, algumas seguradoras aceitam formulários de requerimento de óbito (e seus numerosos documentos de suporte) apenas por fax. Toda a experiência do cliente (CX) desse setor não mudou com o tempo e não corresponde ao que eles esperam quando estão comprando um produto ou um conjunto de serviços.

Reinventando a jornada do CX (Customer Experience)

A jornada de integração do setor de seguros de vida está pronta para reinvenção. Para que o setor avance e se modernize digitalmente, ele precisa transformar o onboarding dos clientes, devendo tornar a jornada mais amigável e muito mais curta, se não instantânea.

É por isso que vemos empresas de seguros de vida imitando a experiência do varejo. Elas estão configurando diferentes marcas e franquias nas quais os clientes podem entrar, escolher sua apólice em uma prateleira (por assim dizer) e comprá-la. Elas estão usando a tecnologia para preencher automaticamente formulários de inscrição e extrair dados de terceiros, com o objetivo de executar verificações básicas de risco e acessibilidade.

A fraude é sempre uma questão importante no setor de seguros. À medida que as seguradoras se digitalizam, passam para interações 100% digitais e aceleram seus processos de integração, há uma preocupação de que a facilidade de acesso à compra também facilite a simulação de identidades por fraudadores.

A chave é alavancar novas tecnologias para criar proteções robustas, mantendo uma experiência correta. A próxima era dos serviços digitais, incluindo proteção contra fraudes e gerenciamento de identidades, será definida pela integração de tecnologias inteligentes como AI e ML com Big Data. As soluções integradas representam o próximo passo nesta evolução das melhores práticas, reunindo várias tecnologias disruptivas para oferecer um novo nível de benefícios para os consumidores e os negócios.

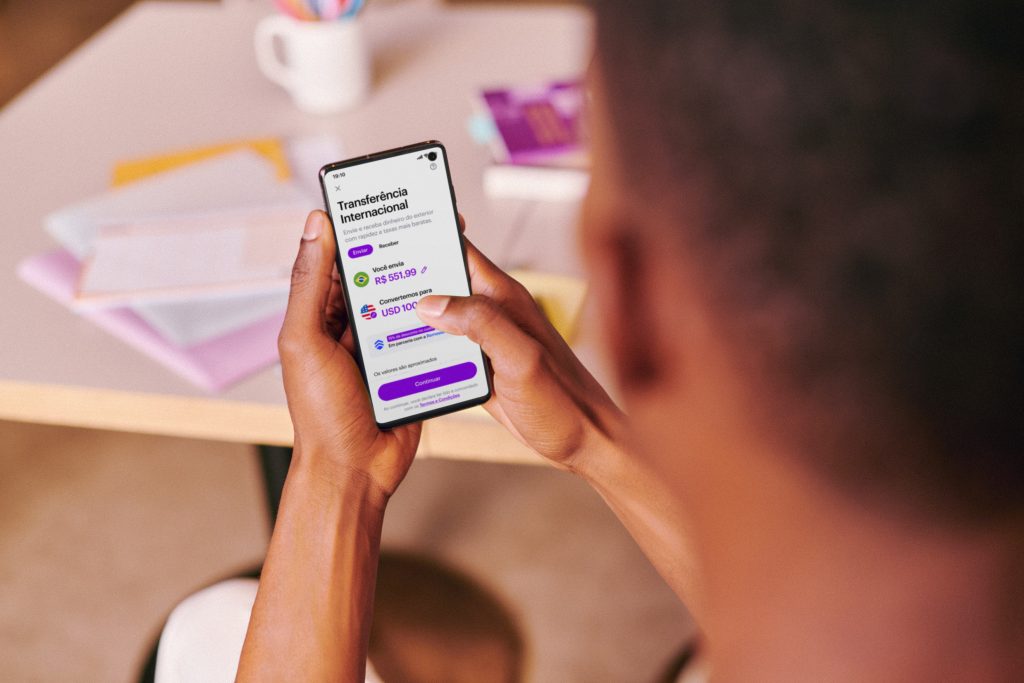

Hoje, os bancos que implementaram isso são capazes de coletar e processar todas as informações necessárias, além de tomar uma decisão de crédito em minutos, com apenas alguns toques na tela. Esse tipo de integração e gerenciamento ininterrupto do cliente está ocorrendo em uma ampla gama de setores, incluindo seguros. As empresas que tirarem melhor proveito dessas soluções surgirão como novos líderes e como marca favorita entre os consumidores, da mesma maneira que Amazon e Uber.

O papel dos dados na transformação do CX

Uma abordagem aprimorada e modernizada é que as seguradoras passem a usar dados alternativos e de crédito para avaliar o risco relativo associado ao indivíduo no momento da aplicação, antes mesmo do início do processo de subscrição. Em vez de sujeitar os clientes a uma série de perguntas e testes e causar atrasos, as seguradoras de países como os EUA usam dados alternativos para criar scores iniciais, que fornecem uma visão instantânea dos comportamentos de um consumidor e outros indicadores mensuráveis ao longo do tempo. Com essa iniciativa, somada a parâmetros de risco definidos, são criadas jornadas diretas de subscrição simplificadas, que sinalizam um candidato como de menor risco, eliminando a necessidade de mais dados; ou de maior risco, exigindo mais requisitos antes da aprovação ser concedida.

A modernização dos negócios de seguros de vida está começando a gerar fortes melhorias no CX e no desempenho financeiro. Por exemplo, depois de trabalhar com a TransUnion, uma seguradora na Índia, que implementou avaliações baseadas em dados em seus processos de integração entre 2018 e 2019, vendeu 60% mais apólices e subscreveu 60% mais prêmios que seus concorrentes – o maior crescimento em qualquer portfólio do mercado indiano. Em pouco tempo, eles subiram para o número dois no ranking em termos de tamanho de carteira. Dessa maneira, podemos observar que eliminar processos de integração complicados, melhorar o CX e diminuir as taxas de abandono do consumidor oferece enormes ganhos potenciais ao setor.

A avaliação de risco orientada por dados está permitindo que uma nova gama de aplicações seja processada diretamente e que mais apólices sejam vendidas on-line, no setor de seguros de vida. Isso não significa, necessariamente, substituir canais intermediados de distribuição: a mesma tecnologia pode ser usada pelos corretores para capturar informações digitalmente e informar aos clientes, em tempo real, se eles receberam uma apólice ou não.

Uma perspectiva emocionante

A transformação digital no processo de integração do seguro de vida tem um enorme potencial. As tecnologias baseadas em dados não apenas resolverão as fraudes e os riscos de maneira mais eficiente, mas também melhorarão significativamente o CX, impulsionarão a eficiência e criarão novas oportunidades de crescimento para o setor. As empresas que apostam em tecnologia e inovam se diferenciam das demais e, rapidamente, criam vantagens estratégicas.

O TruValidate da TransUnion oferece uma plataforma completa de soluções para empresas, incluindo identificação, transmissão, verificações de fraude, análises/modelos e autenticação aprimorada.

Integração perfeita da TransUnion

A TransUnion conta com um sofisticado portfólio de soluções com foco em transformação digital para a indústria de seguros. Ajudamos as seguradoras a entregar uma jornada de sucesso durante a experiência do cliente, nos diferentes momentos de contato dentro da cadeia de valor de seguros. Fazemos isso reduzindo os pontos de atrito na experiência do consumidor, garantindo fluidez nos processos, sem abrir mão da capacidade de analisar o risco e mitigar riscos de fraude.

Customer Experience, ajudando seguradoras a entregar jornadas fluidas, sem interrupções, com um mínimo de atrito na experiência do consumidor.

*Robin Wagner, Vice-Presidente da vertical International de Seguros da TransUnion atua há mais de 25 anos no segmento de soluções de dados na África do Sul. Alguns destaques são: o desenvolvimento do primeiro sistema automatizado de avaliação de propriedades, a plataforma de decisão espacial que definiu o modelo de distribuição para o primeiro operador de loterias e o modelo de planejamento de rede que inspirou a expansão da rede de agências para Toyota e VW. Sua busca por dados de consumo mais ricos e profundos levou-o ao bureau de crédito da TransUnion em 2006, onde Robin promoveu a especialização por verticais. Sob sua gestão, a TransUnion alcançou significativo crescimento no setor de seguros, incluindo a penetração do modelo baseado em scores de crédito em todos os processos de subscrição de curto prazo na África do Sul. Ele faz parte do conselho do Comitê de Dados de Seguros da África do Sul, gerenciou o estabelecimento do banco de dados de sinistros e coberturas da África do Sul e é um defensor apaixonado da qualidade dos dados de seguros. Robin agora gerencia todos os mercados de seguros fora dos EUA para a TransUnion, que inclui: Brasil, Índia, África do Sul, Canadá, Colômbia, México, Hong Kong e Reino Unido.