Veja quanto rende um CDB de 100% do CDI com projeções de Selic do Santander

Simulação de dois anos realizada pelo time de especialistas do banco mostra que a recorrência pode ajudar a alcançar objetivos

Se na sua promessa de Ano Novo você incluiu o item começar a investir, pode dar o pontapé inicial com um dos ativos mais tradicionais do mercado: o Certificado de Depósito Bancário, ou simplesmente CDB. Investimento de baixo risco, sem taxas e que pode ser utilizado para o início de um planejamento financeiro, o CDB é um ótimo produto para a reserva de emergência. “Também é utilizado para equilibrar o risco da carteira de investimentos, por ser de baixo risco”, afirma Arley Matos da Silva Junior, Advisory de Investimentos do Santander.

Para ele, um dos pontos mais importantes no planejamento financeiro é a recorrência no investimento. “É preciso se planejar e tentar ter disciplina para investir o dinheiro de forma regular”, diz. Por exemplo, se você investir R$ 1 mil por mês, durante dois anos, considerando a expectativa atual de que a Selic irá alcançar o patamar de 12,25% em 2022 e 9% em 2023, ao final deste período conseguirá juntar cerca de R$ 26,4 mil. Esse montante já desconta o Imposto de Renda (IR) devido. A projeção considera aplicações efetuadas no primeiro dia útil de janeiro.

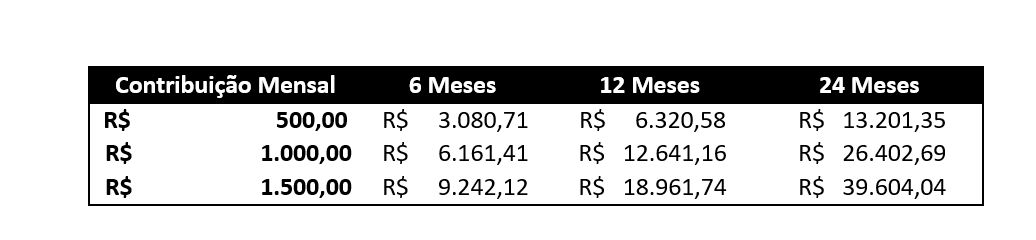

Veja a simulação feita pela equipe de Advisory do Santander, considerando três cenários de investimentos mensais:

“Esses valores consideram a aplicação em CDB que paga 100% do CDI e as projeções para a taxa básica de juros do nosso Departamento Econômico”, explica o especialista. Nas estimativas do Santander, a taxa Selic vai terminar 2022 em 12,25% ao ano. Em 2023, a expectativa é que seja reduzida a 9% anuais.

Entenda o CDB

Uma das grandes vantagens do CDB é a liquidez diária, ou seja, é possível sacar os recursos a qualquer momento. Porém, é preciso ficar atento, pois o investidor pode encontrar opções no mercado que não oferecem essa condição. E diferentemente da poupança, o CDB tem rendimento diário.

Outra vantagem do CDB é ser um investimento de fácil contratação e ainda tem a garantia do Fundo Garantidor de Crédito (FGC), uma espécie de seguro que devolve ao investidor até R$ 250 mil, incluindo juros acumulados e não pagos, caso a instituição tenha qualquer problema financeiro e não consiga honrar com seus compromissos. É importante saber que a garantia vale para cada conta e não por CPF, ou seja, uma conta conjunta só terá a garantia de R$ 250 mil. E, atualmente, existe uma limitação de até R$ 1 milhão, caso seja necessário exercer essa garantia em vários bancos.

Há a incidência de Imposto de Renda sobre o rendimento, mas a boa notícia é que a alíquota do imposto é regressiva, ou seja, quanto mais tempo o investidor mantiver o investimento, menos IR vai pagar. A taxa varia entre 22,5% sobre a rentabilidade para investimentos de até seis meses, e 15% sobre a rentabilidade para investimentos mantidos por mais de dois anos.

É importante saber que há a cobrança de Imposto sobre Operações Financeiras (IOF), mas só é pago se o investidor resgatar os recursos em menos de 30 dias. Nesses casos, a alíquota pode variar entre 96% e 3% da rentabilidade e diminui com o tempo do investimento.