Coface demonstra solidez e destaca crescimento dos seguros de crédito no Brasil

CEO da companhia reforça importância dos corretores de seguros na expansão desse tipo de cobertura

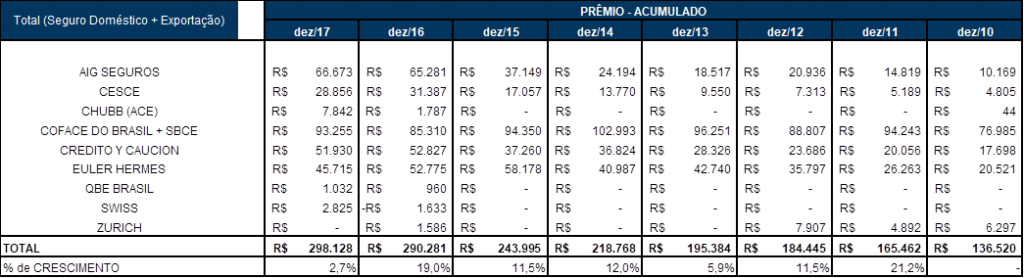

Com 31,3% de participação no setor de Seguros de Crédito, a Coface cresceu 9,3% em 2017. O número é bem acima da média de mercado, que ficou em 2,7%. O levantamento considera ambos os nichos de vendas em que a companhia atua, seja doméstico (vendas internas entre empresas) ou de exportação (internacional).

A CEO da Coface, Marcele Lemos, reforça a necessidade de que mais brasileiros despertem para os benefícios ofertados pelo Seguro de Crédito. “Quando uma empresa garante suas operações através de uma apólice ela está contratando um pacote de serviços. No caso da inadimplência de um dos clientes desse negócio, por exemplo, a seguradora realiza uma cobrança amigável e tenta recuperar esse crédito. A companhia realiza ainda uma série de monitoramentos que identificam junto aos parceiros possíveis situações que resultem em comunicações ou demais medidas necessárias”, explica ao ressaltar que os analistas do Grupo Coface utilizam um avançado sistema que engloba informações de provedores como o Serasa, por exemplo. “Isso garante que esses profissionais possam agir rapidamente ao atribuir um limite de crédito à uma companhia”, completa.

A executiva ainda evidencia a força da Coface na hora de garantir os valores, uma vez que as empresas parceiras fornecem um grande pool de informações. “É possível traçar diante do mercado qual o comportamento desse cliente”, diz. Marcele Lemos ainda lembra que mesmo quando se possui um bom relacionamento de anos com um fornecedor é preciso garantir as operações. “Nossa missão é proteger recebíveis de vendas com segurança e de forma sustentável. Muitas vezes uma grande perda pode destruir toda a margem construída por uma empresa ao longo de um ano todo”, garante.

Para a CEO da Coface, um dos benefícios propiciados pelo Seguro de Crédito está a força extra para que uma empresa possa explorar mercados distintos, até então desconhecidos. “Essa parceria visa ajudar na expansão de negócios garantindo que não hajam perdas inesperadas”, explica. “Já vimos empresas com potencial para entrar em recuperação judicial e fomos notificando sobre os riscos. Nossas análises fizeram grande diferença em muitos casos e evitaram que os clientes pudessem ter alguma perda”, cita. Segundo o Serasa, o número de recuperações judiciais de empresas em 2017 caiu 24%, ante alta de 45% em 2016 e outra alta de 55% em 2015.

Marcele Lemos lembra que uma crise devastadora atingiu o Brasil entre 2015 e 2016. “Não havíamos vivido isso antes. Os executivos brasileiros acabaram tendo perdas inesperadas, isso em empresas em que não se imaginava que poderia ter esse tipo de situação. Minha percepção é que isso acaba mudando um pouco a forma de se enxergas os riscos de recebíveis. O número de cotações aumentou bastante, esse ano já cresceu 35%, em relação ao ano passado. Isso é um sinal de que isso fez com que as empresas revessem suas estratégias e vejam de que forma vão garantir suas operações”, afirma. “Trata-se muitas vezes de não poder realmente arcar com os custos de uma perda, aí entra a seguradora de crédito”, analisa

Outro aspecto importante é a necessidade de que mais corretores de seguros trabalhem com esse nicho de seguro. “No Brasil existem poucos corretores especialistas em Seguro de Crédito. Apesar disso, existem grandes players internacionais e aproximadamente uma dezena em solo brasileiro. Claro que existem corretoras de outros ramos que buscam uma nova opção de proteção de recebíveis da carteira de clientes. Explicamos como funciona o produto e como ele pode ser integrado à carteira. Temos uma equipe especializada, propiciando todo suporte para que esse profissional obtenha um conhecimento maior sobre o produto e assim levá-lo aos clientes”, conta ao traçar como objetivo a inclusão de um número maior de corretores neste ramo.

O Brasil possui o Seguro de Crédito há aproximadamente 20 anos e pode ser contratado por empresas de qualquer nicho e de qualquer tamanho. “Nosso País tem um potencial muito grande para o desenvolvimento desse tipo de cobertura. A maioria das empresas que atuamos são multinacionais, pois contam com conhecimento e cultura europeia, americana ou coreanas, por exemplo. Ou seja, as matrizes replicam isso para suas filiais no mundo inteiro e é necessário demonstrar aos profissionais brasileiros os benefícios que esse tipo de proteção pode trazer ao seu negócio”, finaliza.

Evolução do mercado de Seguro de Crédito (Doméstico + Exportação):