EUA: Federal Reserve deverá dar continuidade ao aperto monetário

Análise semanal da MAPFRE Investimentos aponta que diversos fatores indicam a possibilidade de aumento de taxa de juros nos Estados Unidos; no cenário interno, IPCA registrou alta abaixo das estimativas de mercado em fevereiro

No cenário econômico dos Estados Unidos, diversos fatores indicam que o Federal Reserve deverá dar continuidade ao aperto monetário nesta semana. O mercado de trabalho do país encontra-se em plena fase de aquecimento, com diferentes indicadores que corroboram essa afirmação. Em primeiro lugar, a taxa de desemprego encontra-se em suas mínimas históricas. Em segundo lugar, a renda nominal aumenta em velocidade superior à da inflação. Por fim, a taxa de participação, resultante da população economicamente ativa em relação à população em idade ativa, comprova que uma parcela crescente da população se volta para o mercado de trabalho. Dada a intensidade e a consistência desses movimentos, esperamos que esse aquecimento do mercado de trabalho tenha continuidade.

Ao mesmo tempo, a inflação também vem sofrendo aceleração. De fato, a inflação corrente já superou a meta perseguida pela autoridade monetária nos EUA, de 2%. Diga-se de passagem, ao contrário do observado até o final do ano passado, o núcleo da inflação, que exclui os preços de energia e de alimentos, também supera a meta perseguida. Isso significa que a aceleração inflacionária resulta não apenas da pressão de preços de combustíveis, mas também de serviços. Trata-se de um cenário oposto àquele do início do ano retrasado, quando o núcleo dos preços ao consumidor encontrava-se em deflação.

Além do aquecimento do mercado de trabalho e da aceleração da inflação, o Federal Reserve também encontra no cenário internacional argumentos sólidos para o aperto monetário. De fato, não se pode desprezar que políticas monetárias de outras economias centrais também têm perspectiva de aperto. Como já mencionamos anteriormente, a inflação anual ao consumidor da área do Euro chegou a 2% em fevereiro, o maior aumento desde 2012. Essa aceleração da inflação já vem desencadeando reações contra a condução da política monetária vigente. Diante disso, o BCE anunciou na semana passada a redução do seu programa de recompra de ativos a partir de abril.

Por fim, vale mencionar que os discursos e ações do novo governo republicano reforçam o viés conservador da autoridade monetária. Políticas protecionistas, como a retirada dos EUA da Parceria Transpacífica e a possível criação de impostos sobre a importação de bens podem trazer impactos positivos sobre a inflação. O mesmo pode ser dito do perfil fiscalmente expansionista da nova gestão. É verdade que ainda há muita incerteza sobre fontes de financiamento, cronograma e viabilidade. De qualquer modo, esses acontecimentos reforçam a percepção da MAPFRE Investimentos de que o Federal Reserve julgará adequado apertar sua política monetária nesta semana, bem como acelerar o ritmo desse aperto ao longo de 2017.

Gestão

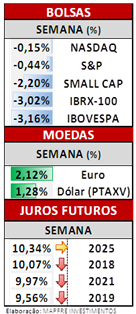

Ao longo da semana passada foram veiculadas algumas notícias positivas tanto para o mercado local como para o externo. Para o mercado local, a grande surpresa veio do IPCA que registrou alta de 0,33% no mês de fevereiro, muito abaixo das estimativas de mercado. No mercado externo os dados de emprego acima do esperado reforçam as expectativas de aumento da taxa de juros ainda em março por parte do Federal Reserve. Mesmo com estes indicadores positivos, o Ibovespa registrou queda no período de 3,16%, encerrando a semana com 64.675 pontos. No mercado de câmbio, o Real se desvalorizou frente ao Dólar e encerrou a semana com alta de 1,28%, cotado a R$ 3,15.

Ao longo da semana passada foram veiculadas algumas notícias positivas tanto para o mercado local como para o externo. Para o mercado local, a grande surpresa veio do IPCA que registrou alta de 0,33% no mês de fevereiro, muito abaixo das estimativas de mercado. No mercado externo os dados de emprego acima do esperado reforçam as expectativas de aumento da taxa de juros ainda em março por parte do Federal Reserve. Mesmo com estes indicadores positivos, o Ibovespa registrou queda no período de 3,16%, encerrando a semana com 64.675 pontos. No mercado de câmbio, o Real se desvalorizou frente ao Dólar e encerrou a semana com alta de 1,28%, cotado a R$ 3,15.

Os destaques de alta no mercado de ações foram as ações da MRV e Natura, ambas se beneficiaram com a expectativa de aceleração no ritmo de corte de juros. Já pelo lado negativo, CSN e Gerdau registraram forte baixa, assim como as demais ações do setor siderúrgico.

No mercado de juros, a curva apresentou expressiva queda após a divulgação do IPCA de fevereiro, reforçando as expectativas de corte de 100 bps na próxima reunião do Copom. Os destaques da semana foram: Janeiro de 2018 com queda de 17 pontos; Janeiro de 2019 em queda de 16 pontos; Janeiro de 2021 com queda de 3 pontos; Janeiro de 2023 com alta de 1 ponto e Janeiro de 2025 estável.