Perdas com ciberataques podem ultrapassar US$ 2,1 trilhões até 2019

Segurança digital é o tema do momento

Os ataques globais registrados durante todo o ano de 2017 expuseram como nunca uma questão contemporânea: os riscos cibernéticos, bem como as perdas potenciais oriundas destas ações. Até 2019, estima-se que as perdas podem atingir US$ 2,1 trilhões, de acordo com um estudo da Cyber Handbook.

Tudo que evolui para o bem da sociedade, também evolui para o mal. O que antes parecia ficção científica tornou-se realidade. Sistemas de hospitais, energia elétrica e telefonia em mais de 74 países foram atingidos pelos temidos ataques ransomware, onde é exigido o pagamento de um resgate para liberação do acesso aos documentos do usuário.

Maior alvo de ciberataques na América Latina, o Brasil também registrou contratempos com ataques do gênero. O empresário Augusto Lisboa (nome fictício), revela que teve seu servidor com todo o banco de dados necessário para o funcionamento de sistemas e serviços afetado pelo programa malicioso. “Mesmo com o pagamento exigido pelos hackers, nosso sistema não foi restabelecido”, conta ao lembrar que não houve nenhum comportamento suspeito nos computadores da rede antes do ataque.

O pagamento, ao qual a vítima se refere é realizado em Bitcoins, uma moeda virtual criptografada que impede o rastreamento. Em média, é cobrado US$ 300 por computador, mas o valor varia. Um Bitcoin era cotado a R$ 26.914,86 no dia 17 de novembro.

Os riscos cibernéticos foram tema central de um fórum organizado pela seguradora AIG, onde Luiz Milagres, Gerente de Riscos Cibernéticos da consultoria Ernst Young, ressaltou a percepção de amadurecimento das empresas brasileiras em relação ao assunto. “Cerca de 40% das empresas listadas na Bolsa de Valores já incluem em seus relatórios informações sobre investimentos em segurança digital. Isso mostra o quão sensível é o tema”, afirma ao ressaltar que 68% dos ataques partem de dentro da própria organização.

Além da perda de dados e da extorsão, ficam os ditos “lucro cessantes” e os prejuízos institucionais à imagem da empresa. A boa notícia é que, apesar do crescente temor causado pelos atos recentes, existem opções disponibilizadas pelo mercado de seguros para minimizar o impacto deste problema. Segundo a corretora Marsh, as contratações deste tipo de seguro somam aproximadamente US$ 2 bilhões e devem bater US$ 20 bilhões até 2025. Os Estados Unidos continuam a ser o maior mercado de seguros cibernéticos, onde quase 20% de todas as organizações têm cobertura contra estes riscos.

Este tipo de cobertura está disponível em terras tupiniquins desde 2012. “Trata-se de um seguro que não se limita apenas à proteção contra os riscos, mas sim uma solução para o gerenciamento da exposição cibernética de uma empresa”, explica Flavio Sá, gerente de linhas financeiras da AIG Brasil.

Segundo Ana Albuquerque, Gerente de Linhas Financeiras da Willis Towers Watson, a busca por este tipo de cobertura cresceu 143% em 2016. Hospitais, instituições financeiras, tecnologia, varejo, alimentos e bebidas estão entre os cinco segmentos que mais contratam seguros cibernéticos. É um novo nicho de mercado a ser explorado pelos Corretores de Seguros, os profissionais devidamente habilitados a realizarem uma consultoria profissional sobre as reais necessidades de empresas e consumidores que desejam ter uma garantia para que este problema não seja prejudicial a ponto de desestabilizar os resultados financeiros e tornar-se, assim, irreversível.

“Este tipo de proteção ainda é recente, mas está em evolução e o mercado de seguros sempre vai de encontro às mudanças da sociedade”, pensa Fernando Cirelli, executivo responsável pelo produto de Seguro Digital na BR Insurance. “É um produto complexo e com uma linguagem específica, mas aplicável a todos os ramos de atividades”, completa ao projetar que, em um futuro próximo, possivelmente, o seguro residencial, por exemplo, deve disponibilizar cobertura para dispositivos conectados.

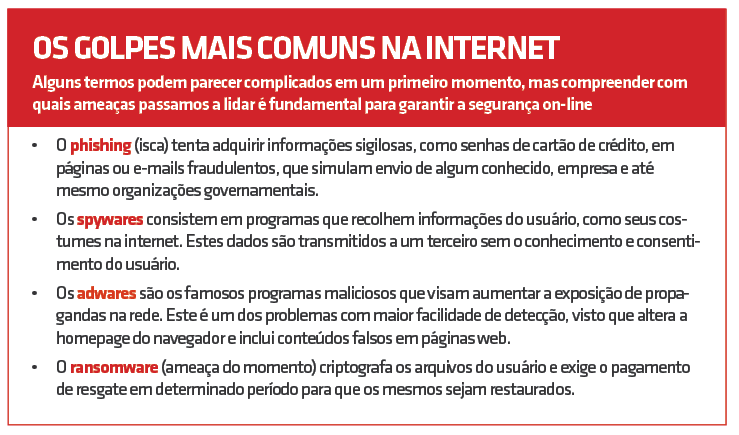

Além dos ataques ransomware, o phishing (ver quadro) é um dos golpes mais comuns na rede, reitera Temistocles Mendes, Gerente Comercial de Identidade e Acesso da Gemalto. A empresa é especialista em soluções mundiais em tecnologia e também indexa os ataques reportados em nível mundial. Mendes ainda lembra que com o advento “internet das coisas” deve explodir o número de dispositivos suscetíveis a invasões e que as pequenas e médias empresas são as mais afetadas, pois, normalmente, não possuem estratégias de segurança digital.

De encontro a isso está a digitalização completa de processos até então burocráticos. É o que diz Alessandro Buonopane, Head of Insurance no Brasil da consultoria em tecnologia GFT. “Estamos evoluindo rapidamente e pensar a médio e longo prazo é necessário. As próprias seguradoras tornam suas tarefas mais acessíveis, seja na comunicação com o corretor ou na abertura de sinistros, que hoje pode ser feita por aplicativos móveis”, conta. “Vivemos uma nova era para os serviços financeiros”, diz ao lembrar do processo de digitalização dos bancos, que ocasionou na demissão de 20 mil profissionais que atuavam em agências físicas, como informou recentemente o Banco Central.

É consenso geral que o descuido do próprio usuário com acesso à rede é a maior causa dos problemas relacionados a segurança digital. Os ataques mundiais aconteceram devido a uma falha do Windows, que já contava com atualização que corrigia o problema. Nas versões mais recentes do sistema operacional uma funcionalidade que previne este tipo de ataque aconteça. Cabe ressaltar que também foram registrados ataques no Linux, mas em escala muito menor e isolada.

“A evolução diária dos riscos cibernéticos demanda atenção sobre o nível de segurança da informação corporativa dos usuários e a seguradora tem como missão cuidar dos recursos que garantem a continuidade dos negócios”, afirma Carlos Cortés, Head de Risk Engineering da Zurich no Brasil. A companhia é uma das poucas que também fornece seguro para riscos digitais que oferece proteção financeira à empresa em casos de responsabilidade civil decorrente de ameaças cibernéticas ou atos de violação de segurança ou de privacidade, incluindo proteção em casos de investigações formais e inquéritos.