MAPFRE Investimentos analisa movimentação econômica ocorrida em novembro

Há sinais de esgotamento de políticas de taxas de juros baixas em países centrais; o Ibovespa foi afetado pela saída líquida de investimentos estrangeiros

Políticas monetárias de taxa de juros baixas em países centrais mostraram sinais de esgotamento, com benefícios decrescentes e riscos crescentes. Isso decorre de vários fatores. Diante disso, o banco central norte-americano sinalizou que deve aumentar a taxa básica de juros no curto prazo.

O mês contou com o movimento de realização de lucros frente à forte valorização ocorrida em outubro, com queda no Ibovespa de 4,65% no mês impulsionado pela saída líquida de estrangeiros no montante de R$ 2,523 bilhões. Dentre os acontecimentos que esfriaram o otimismo dos investidores estão a queda no PIB e o aumento do desemprego.

Cenário Macroeconômico

Políticas monetárias de taxa de juros baixas em países centrais vêm mostrando sinais de esgotamento. Além de benefícios decrescentes, há sinais de riscos crescentes. Alguns fatores ajudam a explicar esse diagnóstico de exaustão das políticas monetárias expansionistas. Primeiro, taxas de juros muito baixas reduzem o retorno dos investimentos. Isso exige que as pessoas poupem mais para manter um mesmo padrão de vida desejado após a aposentadoria, com efeitos nefastos para consumo privado.

Segundo, juros baixos não necessariamente fomentam o consumo ou o investimento. A concessão de crédito para famílias vem sendo cada vez mais desestimulado pelo endividamento das famílias cada vez mais elevado. O endividamento aumentou bastante nas empresas, mas o mesmo não ocorreu com o investimento. Essas aproveitaram os juros baixos para se alavancar, mas usaram o dinheiro para recomprar ações e distribuir mais dividendos.

Terceiro, argumenta-se que taxas de juros muito baixas aumentaram a leniência dos bancos com empresas problemáticas, impedindo uma realocação eficiente de recursos para empresas. Além disso, bancos têm pouco estímulo para emprestar porque a baixa lucratividade reduz sua capitalização. Diga-se de passagem, taxas de juros deprimidas prejudicam a atividade de intermediação financeira. Isso tem implicações para a solvência do sistema financeiro, o que reduz o apetite deste por mais risco.

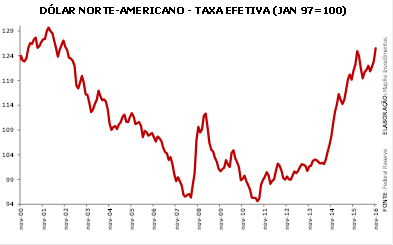

Diante dessa combinação de benefícios decrescentes e riscos crescentes, políticas fiscais expansionistas deverão ser utilizadas para tirar os países ricos dessa armadilha de baixo crescimento. A expectativa é de que o expansionismo fiscal será capaz de por fim às preocupações com o baixo dinamismo e dar início a um novo ciclo de crescimento virtuoso. A economia dos EUA deverá estrear esse novo padrão de política econômica no ano de 2017. Não por acaso que o dólar vem se fortalecendo, conforme figura abaixo.

Ainda não há garantias de que o expansionismo fiscal será capaz de dar início a um novo ciclo de crescimento nas economias centrais. Para os países emergentes, entretanto, o quadro de depreciação cambial e aumento das taxas de juros será similar ao do início dos anos 80, especialmente negativo para as economias em desenvolvimento na época. Seguiremos atentos às oportunidades e riscos desse cenário.

Ibovespa – No mês de novembro, o movimento foi de realização de lucros frente a forte valorização ocorrida em outubro. O Ibovespa registrou queda de 4,65% no mês impulsionado pela saída líquida de estrangeiros no montante de R$ 2,523 bilhões. No ano, o índice registrou alta de 42,81% com o saldo dos investidores estrangeiros registrando entrada de R$ 14,993 bilhões. Dentre os acontecimentos que esfriaram o otimismo dos investidores estão a queda no PIB e o aumento do desemprego.

Renda fixa – No mercado de renda fixa, o cenário externo foi responsável pelo aumento da volatilidade. A eleição de Donald Trump à presidência dos Estados Unidos pegou de surpresa a grande maioria dos investidores e, com isso, houve aumento da aversão a risco. “Porém, o estresse gerado foi benéfico para nossas posições, uma vez que estávamos posicionados para uma eventual vitória do candidato republicano. Nosso racional para tal posicionamento era justamente o quanto o mercado já estava precificado para a vitória de Hillary Clinton. Caso a candidata republicana vencesse, a grande maioria dos ativos já estava precificada, mas caso houvesse um resultado adverso o ajuste seria maior”, afirma o vice-presidente da MAPFRE Investimentos.

Cenário doméstico – No cenário doméstico, depois da volatilidade gerada pelas eleições norte-americanas, o saldo final da repatriação de recursos contribuiu positivamente para as contas públicas. O resultado do PIB do terceiro trimestre, contraindo 0,8%, aqueceu o debate sobre a necessidade de aceleração no ritmo de corte da Selic para 2017. O posicionamento da MAPFRE Investimentos é pré-fixado nos vencimentos mais curtos da curva de juros e pós-fixado nos vencimentos mais longos.

Renda fixa internacional – O book de renda fixa internacional vem sendo o destaque de rentabilidade da MAPFRE Investimentos nos meses de outubro e novembro. No mês de novembro, a aceleração do Treasury foi mais intensa por conta das eleições nos Estados Unidos, já citadas. A MAPFRE Investimentos continua posicionada, visto que em dezembro espera-se um novo aumento da taxa de juros e os reais impactos das eleições serão refletidos nos primeiros trimestres de 2017, com potencial novo estresse.

No mercado de câmbio, foi realizada uma aposta de curto prazo para a desvalorização do real frente ao dólar, visto que os efeitos no câmbio da repatriação de ativos já haviam se dissipado.

Renda variável – Com relação à renda variável, após o Ibovespa atingir a máxima do ano em 65.000 pontos e com a proximidade das eleições nos EUA no começo de novembro, a MAPFRE Investimentos travou 100% da carteira de ações via índice futuro, ficando somente com a geração de alfa, derivada da seleção de ações da gestora. “Reduzimos nossa exposição no setor de papel e celulose e siderurgia, após a forte alta no mês de novembro, com as ações atingindo níveis próximos ao nosso preço alvo. Aproveitamos algumas oportunidades para aumentarmos nossa exposição no setor bancário e a ativos que possuem exposição cambial nos seus resultados, dos setores petroquímico e aeronáutico”, finaliza Viciana.

A carteira de ações da MAPFRE Investimentos acumula alta de 59,67% no ano frente 42,81% do Ibovespa e 40,28% do IBX.