Análise da semana aponta deterioração continuada em dados sobre o mercado de trabalho

Divulgação da PNAD deve demonstrar a deterioração no mercado de trabalho em janeiro; semana também conta com anúncio de IPCA-15 e notas do Banco Central

Diferentes divulgações no Brasil e no exterior marcarão a semana, de acordo com a análise semanal realizada pela MAPFRE Investimentos. No exterior, em primeiro lugar, acontecerá no dia 22 de fevereiro a divulgação da ata do FOMC (Federal Open Market Committee, ou Comitê Federal de Mercado Aberto) nos Estados Unidos, bem como a divulgação do índice de inflação ao consumidor na Zona do Euro. Sem dúvida, estas provocarão impactos nas taxas de juros e de câmbio no exterior. A expectativa da MAPFRE Investimentos é a de que ambas as divulgações consolidem as condições para a continuidade do enfraquecimento da moeda europeia perante o dólar.

No “front” interno, por sua vez, a semana contará com a divulgação não apenas do IPCA-15 (Índice de Preços ao Consumidor Amplo), também no dia 22, como também das notas do Banco Central de política monetária e de política fiscal nos dias 23 e 24, respectivamente. Além disso, vale destacar a divulgação pelo IBGE (Instituto Brasileiro de Geografia e Estatística) da PNAD, a Pesquisa Nacional por Amostras de Domicílio, na próxima sexta-feira, dia 24 de fevereiro.

A expectativa da MAPFRE Investimentos para a PNAD é de que esta continue a demonstrar a deterioração do mercado de trabalho nas estatísticas referentes ao mês de janeiro. A taxa de desemprego deverá aumentar para 12,5%, desde a taxa de 12% observada na medição de dezembro. Trata-se da maior taxa de desemprego na série da PNAD retroagida até o ano de 1999. A deterioração do mercado de trabalho será reforçada pela continuidade da queda da renda média. De fato, essa já apresentou redução de 2,3% em termos reais ao longo do ano de 2016. Esperamos que a renda média siga apresentando queda nessa medição de janeiro.

Para a MAPFRE Investimentos, a expectativa é de que a deterioração do mercado de trabalho não se restrinja ao início do ano de 2017. A taxa de desemprego deve continuar em alta ao longo do ano. Algumas evidências justificam essa expectativa. Em primeiro lugar, o mercado de trabalho costuma ser o último a reagir ao nível de atividade por conta dos custos de demissão e de admissão de trabalhadores. Em segundo lugar, há sinais de que também o mercado de trabalho informal comece a dar sinais de saturação. Por fim, a própria redução da renda acaba retroalimentando a taxa de desemprego à medida em que aumenta o número de pessoas que passa a procurar uma ocupação como forma de recuperar a renda familiar. Diante disso, a expectativa é de que a taxa de desemprego atinja 13,2% na média de 2017, desde 11,5% na média do ano de 2016.

Gestão

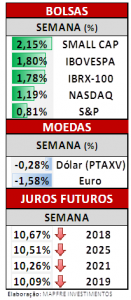

A bolsa de valores segue como o investimento de melhor retorno no ano de 2017. Na semana que passou a variação do Ibovespa foi de 2,46%, acumulando rentabilidade de 4,76% no mês e de 12,49% no ano. Apesar do movimento de otimismo nos ativos brasileiros, o cenário base da Standard & Poor’s na última semana trouxe uma possibilidade de melhora na economia norte-americana sob a gestão de Donald Trump, mas aponta riscos de guerras comerciais, inflação e aumento dos custos trabalhistas. Estes riscos poderão ser refletidos em economias emergentes. Por enquanto o otimismo prevalece com o dólar encerrando a semana com queda de 0,60%, cotado a R$ 3,098.

A bolsa de valores segue como o investimento de melhor retorno no ano de 2017. Na semana que passou a variação do Ibovespa foi de 2,46%, acumulando rentabilidade de 4,76% no mês e de 12,49% no ano. Apesar do movimento de otimismo nos ativos brasileiros, o cenário base da Standard & Poor’s na última semana trouxe uma possibilidade de melhora na economia norte-americana sob a gestão de Donald Trump, mas aponta riscos de guerras comerciais, inflação e aumento dos custos trabalhistas. Estes riscos poderão ser refletidos em economias emergentes. Por enquanto o otimismo prevalece com o dólar encerrando a semana com queda de 0,60%, cotado a R$ 3,098.

Os destaques positivos no mercado de ações foram Cemig, influenciada por perspectivas mais positivas para o ano de 2017 e Smiles, reagindo após a divulgação de resultados de sua controladora, a Gol. As ações registraram alta de 15,26% e 16,72% respectivamente. Os destaques negativos foram as ações da Cyrela e Eletrobrás, que apresentaram quedas de 4,52% e 3,80%, respectivamente. O mercado de juros continuou o movimento de queda das taxas futuras. Os destaques da semana foram: Janeiro de 2018 com queda de 10 pontos; Janeiro de 2019 com queda de 2 pontos; Janeiro de 2023 com alta de 2 pontos e Janeiro de 2025 com alta de 3 pontos.